НБКИ: в течение 2015 года индикаторы долговой нагрузки российских заемщиков снизились на 3,91 процентных пункта

Национальное бюро кредитных историй (НБКИ) на основании данных от 3 500 тысяч российских кредиторов (банки, микрофинансовые организации, кредитные потребительские кооперативы) отмечает снижение индикаторов долговой нагрузки* российских заемщиков. Так, на 01.10.2015 года текущая долговая нагрузка (отношение ежемесячных платежей по всем кредитам к ежемесячному доходу или PTI – payment to income) среднего российского заемщика составила 22,70%, снизившись на 3,91 процентных пункта по сравнению с аналогичным показателем по состоянию на начало апреля 2015 года (26,61%).

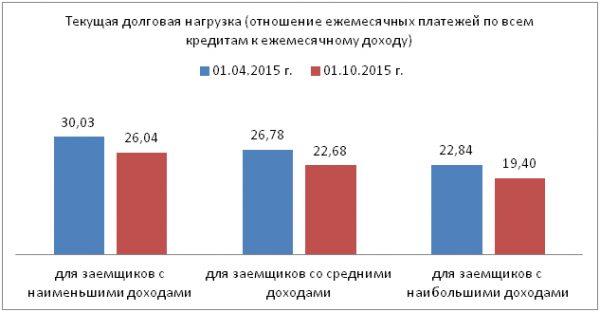

Необходимо отметить, что в 2015 году текущая долговая нагрузка снизилась для всех категорий заемщиков (Диаграмма 1). При этом наибольшее снижение показателя было зафиксировано в сегменте заемщиков со средними доходами – 4,1 п.п. Несколько менее значительное сокращение PTI отмечено в сегментах заемщиков с наименьшими (-3,99 п.п.) и наибольшими доходами (-3,44 п.п.).

Диаграмма 1. Текущая долговая нагрузка (PTI – payment to income)

Что касается динамики PTI в регионах, то она характеризуется разнонаправленностью. Так, почти в 50-ти российских регионах было зарегистрировано снижение долговой нагрузки: среди лидеров снижения ‑ Амурская область (-15,0 п.п.), Республика Хакасия (-10,91 п.п.), Новгородская область (-10,32 п.п.), Республика Коми (-8,1 п.п.) и др. В то же время, в ряде регионов с развитым розничным кредитованием долговая нагрузка в течение 2015 года увеличивалась: Московская область (7,7 п.п.), Санкт-Петербург (6,61 п.п.), Москва (5,32 п.п.) (Таблица 1).

Также важно отметить, что, в соответствии с исследованием НБКИ, зависимость частных экономик российских граждан от кредитных средств остается на сравнительно низком уровне. Так, к концу 2015 года отношение остатка долга по всем кредитам к годовому доходу увеличилось крайне незначительно (на 0,07 п.п.) и составило 49,01%. Для сравнения, в странах с развитой ипотекой и розничным кредитованием данный показатель может достигать 100%.

«Несмотря на зафиксированное снижение, долговая нагрузка продолжает оставаться основным риском при кредитовании населения, ‑ говорит генеральный директор НБКИ Александр Викулин. – В первую очередь, речь идет о рисках дефолта из-за отсутствия у заемщиков возможности обслуживать свои обязательства. И в 2016 году эта тенденция сохранится. В этой связи, в условиях высокой инфляции и сокращения реальных доходов граждан, снижение показателя PTI не оказывает серьезного положительного эффекта на общую ситуацию в розничном кредитовании. В то же время, сравнительно низкий показатель отношения остатка долга к годовому доходу свидетельствует о достаточно высоком не реализованном потенциале розничного кредитования в России, в первую очередь, в ипотеке».

Таблица 1. Динамика текущей долговой нагрузки (PTI) в регионах, в %

| Регион | 01.04.2015 | 01.10.2015 | Изменение PTI в п.п |

| Амурская область | 43,57 | 28,57 | -15 |

| Республика Хакасия | 40,91 | 30,00 | -10,91 |

| Новгородская область | 36,33 | 26,01 | -10,32 |

| Республика Коми | 31,79 | 23,69 | -8,1 |

| Архангельская область | 34,1 | 26,66 | -7,44 |

| Республика Бурятия | 38 | 31,01 | -6,99 |

| Сахалинская область | 35,72 | 29,23 | -6,49 |

| Воронежская область | 32,82 | 26,75 | -6,07 |

| Мурманская область | 33,01 | 27,04 | -5,97 |

| Томская область | 31,32 | 25,58 | -5,74 |

| Камчатский край | 35,65 | 30,07 | -5,58 |

| Республика Марий Эл | 32,2 | 27,19 | -5,01 |

| Республика Карелия | 32,75 | 27,86 | -4,89 |

| Алтайский край | 33,55 | 28,73 | -4,82 |

| Тюменская область | 33,87 | 29,36 | -4,51 |

| Волгоградская область | 30,58 | 26,13 | -4,45 |

| Республика Удмуртия | 33,41 | 29,64 | -3,77 |

| Республика Мордовия | 31,51 | 28,11 | -3,4 |

| Пензенская область | 30,23 | 26,88 | -3,35 |

| Иркутская область | 32,67 | 29,37 | -3,3 |

| Калужская область | 30,24 | 27,02 | -3,22 |

| Красноярский край | 32,95 | 29,76 | -3,19 |

| Астраханская область | 31,74 | 29,28 | -2,46 |

| Калининградская область | 29,68 | 27,27 | -2,41 |

| Костромская область | 30,02 | 27,71 | -2,31 |

| Вологодская область | 31,12 | 28,90 | -2,22 |

| Оренбургская область | 33,82 | 31,63 | -2,19 |

| Брянская область | 27,93 | 25,81 | -2,12 |

| Приморский край | 30,06 | 28,02 | -2,04 |

| Республика Адыгея | 28,59 | 26,59 | -2 |

| Республика Татарстан | 30,75 | 28,88 | -1,87 |

| Ульяновская область | 30,25 | 28,53 | -1,72 |

| Ивановская область | 27,98 | 26,31 | -1,67 |

| Краснодарский край | 27,45 | 25,88 | -1,57 |

| Владимирская область | 30,13 | 28,64 | -1,49 |

| Омская область | 32,87 | 31,39 | -1,48 |

| Республика Башкортостан | 31,1 | 29,65 | -1,45 |

| Хабаровский край | 30,55 | 29,13 | -1,42 |

| Кировская область | 30,17 | 28,84 | -1,33 |

| Челябинская область | 29,66 | 28,34 | -1,32 |

| Липецкая область | 29,38 | 28,07 | -1,31 |

| Новосибирская область | 30,87 | 29,71 | -1,16 |

| Ставропольский край | 28,71 | 27,63 | -1,08 |

| Псковская область | 29,03 | 28,43 | -0,6 |

| Саратовская область | 27,85 | 27,46 | -0,39 |

| Белгородская область | 32,08 | 31,71 | -0,37 |

| Пермский край | 27,87 | 27,74 | -0,13 |

| Смоленская область | 25,78 | 26,37 | 0,59 |

| Рязанская область | 26,43 | 27,14 | 0,71 |

| Самарская область | 27,45 | 28,22 | 0,77 |

| Курская область | 28,25 | 29,14 | 0,89 |

| Кемеровская область | 31,3 | 32,22 | 0,92 |

| Свердловская область | 26,98 | 27,95 | 0,97 |

| Орловская область | 28,44 | 29,54 | 1,1 |

| Тульская область | 26,69 | 27,97 | 1,28 |

| Ростовская область | 26,47 | 27,87 | 1,4 |

| Курганская область | 30,26 | 31,74 | 1,48 |

| Нижегородская область | 26,39 | 28,24 | 1,85 |

| Республика Калмыкия | 31,74 | 33,77 | 2,03 |

| Ярославская область | 25,33 | 27,51 | 2,18 |

| Тверская область | 23,81 | 26,05 | 2,24 |

| Забайкальский край | 32,93 | 35,97 | 3,04 |

| Тамбовская область | 26,82 | 30,51 | 3,69 |

| Ленинградская область | 23,48 | 28,05 | 4,57 |

| Москва | 21,89 | 27,21 | 5,32 |

| Санкт-Петербург | 23,37 | 29,98 | 6,61 |

| Московская область | 21,16 | 28,86 | 7,7 |

*- НБКИ исследует долговую нагрузку российских заемщиков с 2014 года. Для этого была разработана уникальная методика персонализированного сопоставления кредитной нагрузки (ежемесячные платежи и остаток долга по всем типам кредитных обязательств, количество действующих кредитов и т.п.) с доходами, скорректированными с данными рынка труда, учитывающих регион, стаж, профессию, отрасль занятости заемщика. Методика и первые результаты исследования были представлены профессиональным кредиторам, экспертам Банка России и профильных министерств осенью 2014 года и получила высокую оценку специалистов.

Исследование «Анализ долговой нагрузки российских заемщиков» выпускается два раза в год и предназначено для использования в кредитных подразделениях финансовых институтов для корректировки кредитных политик и для оценки рыночной конъюнктуры.